Tatra Asset Management (TAM) fondy predstavujú moderný spôsob, ako zhodnocovať svoje financie a investovať s dlhodobou perspektívou. Tatra Asset Management, súčasť Tatra banky, ponúka široké portfólio podielových fondov, ktoré sú navrhnuté tak, aby vyhovovali rôznym investičným stratégiám a cieľom.

Obsah článku

Či už ide o konzervatívneho investora preferujúceho nižšie riziko alebo dynamický typ s chuťou dosiahnuť vyššie zhodnotenie, TAM fondy prinášajú riešenia šité na mieru. S odborníkmi na správu investícií a transparentným prístupom k finančným trhom môže mať investor istotu, že jeho investície sú v dobrých rukách.

Aké podielové fondy ponúka Tatra Asset Management?

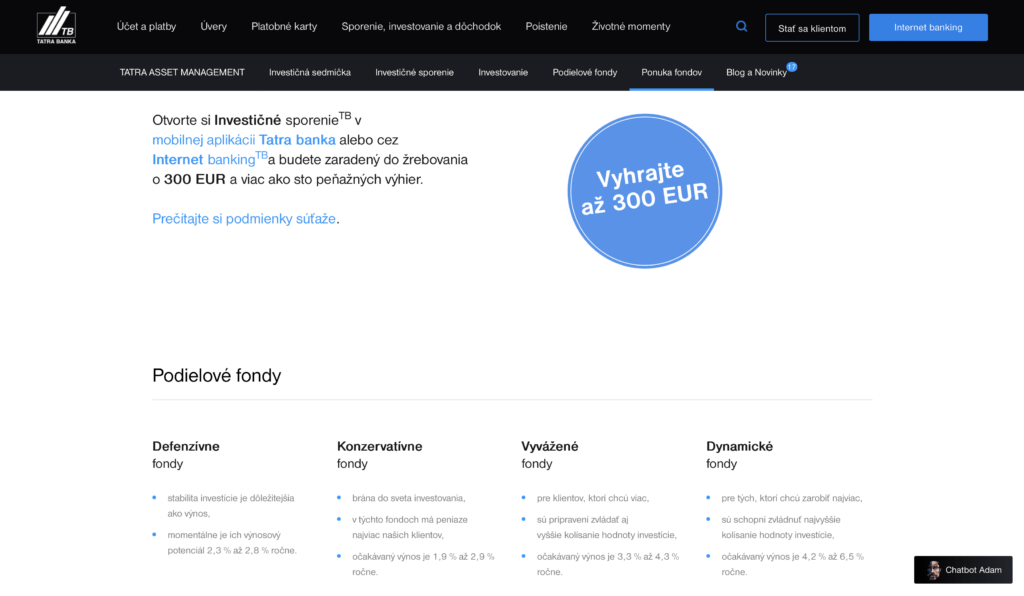

Tatra Asset Management (TAM) ponúka širokú škálu podielových fondov, ktoré sú rozdelené podľa investičného rizika a potenciálu výnosov do štyroch hlavných kategórií: defenzívne, konzervatívne, vyvážené a dynamické fondy. Každá z týchto kategórií je navrhnutá tak, aby vyhovovala rôznym investičným profilom.

1. Defenzívne fondy

Defenzívne fondy sú určené pre investorov, ktorí preferujú minimálne riziko a stabilitu investícií. Sú ideálne pre krátkodobé investície a prinášajú nižšie, avšak stabilné výnosy.

2. Konzervatívne fondy

Konzervatívne fondy sú vhodné pre investorov, ktorí hľadajú vyššie výnosy než v defenzívnych fondoch, no stále chcú obmedziť riziko. Investujú prevažne do dlhopisov a iných cenných papierov s pevným výnosom.

3. Vyvážené fondy

Vyvážené fondy sú kombináciou akcií a dlhopisov, čo ponúka vyvážený prístup medzi potenciálnym výnosom a mierou rizika. Sú vhodné pre investorov s dlhším investičným horizontom, ktorí chcú strednú úroveň rizika.

4. Dynamické fondy

Dynamické fondy sú zamerané na maximálne zhodnotenie investícií a sú vhodné pre investorov s vyššou toleranciou rizika. Tieto fondy investujú prevažne do akcií a majú potenciál prinášať vysoké výnosy, avšak so zvýšenou volatilitou.

Každá z týchto kategórií fondov poskytuje iné výhody, a investor si môže vybrať tú, ktorá najlepšie vyhovuje jeho investičnému cieľu, tolerancii rizika a časovému horizontu.

Podielové fondy Tatra Asset Management ponúkajú flexibilné a efektívne riešenie pre všetkých investorov, ktorí chcú svoje financie zhodnotiť v súlade so svojimi preferenciami a toleranciou rizika.

Aké sú najvýnosnejšie fondy?

Najvýnosnejšie fondy sú tie, ktoré dosahujú nadpriemerné zhodnotenie investícií, zvyčajne vďaka zameraniu na rizikovejšie aktíva s vysokým rastovým potenciálom. Výnosnosť fondov závisí od viacerých faktorov, ako sú ekonomické podmienky, typ aktív, do ktorých fond investuje a investičná stratégia. Medzi najvýnosnejšie fondy zvyčajne patria:

1. Akciové fondy

- Globálne akciové fondy: Investujú do akcií na medzinárodných trhoch a ponúkajú širokú diverzifikáciu. Fondy zamerané na technologické firmy, zdravotníctvo alebo rozvíjajúce sa trhy často dosahujú vysoké výnosy.

- Sektorové akciové fondy: Špecializujú sa na konkrétne sektory, ako napríklad technológie, energie, biotechnológie alebo spotrebiteľské tovary. Tieto fondy majú vysoký rastový potenciál, avšak sú citlivé na špecifické trhové podmienky.

2. Fondy zamerané na rozvíjajúce sa trhy

- Emerging markets (fondy rozvíjajúcich sa trhov): Investujú do akcií a dlhopisov v ekonomikách, ktoré sa rýchlo rozvíjajú, ako sú Čína, India alebo Brazília. Tieto trhy môžu ponúkať vysoké výnosy, avšak sú spojené aj s vyšším rizikom politickej a ekonomickej nestability.

3. Indexové fondy (ETF)

- Indexové akciové fondy: Sledujú výkonnosť konkrétnych trhových indexov, ako napríklad S&P 500, NASDAQ alebo DAX. Hoci sú tieto fondy pasívne riadené, často patria medzi výnosnejšie, pretože z dlhodobého hľadiska trhy zvyčajne rastú.

- Tematické ETF: Fondy zamerané na špecifické témy, ako sú obnoviteľné zdroje, umelá inteligencia alebo elektromobilita, sa môžu ukázať ako veľmi výnosné v závislosti od vývoja technológií a spoločenských trendov.

4. Fondy alternatívnych investícií

- Komoditné fondy: Investujú do surovín, ako sú ropa, zlato alebo poľnohospodárske produkty. Tieto fondy môžu dosiahnuť vysoké výnosy v obdobiach trhovej neistoty alebo inflácie, keď investori hľadajú bezpečný prístav.

- Nehnuteľnostné fondy (REIT): Zameriavajú sa na investície do komerčných nehnuteľností, ktoré generujú výnosy z nájomného. V obdobiach rastu nehnuteľnostného trhu môžu tieto fondy priniesť vysoké zhodnotenie.

5. Dlhopisové fondy s vysokým výnosom (high-yield bonds)

- Fondy rizikových dlhopisov: Investujú do dlhopisov s nižším ratingom (tzv. „junk bonds“), ktoré majú vyššie úroky ako dlhopisy s vyšším ratingom. Tieto fondy môžu dosiahnuť vysoké výnosy, no súvisia s vyšším rizikom zlyhania emitenta.

Čo ovplyvňuje výnosnosť fondov?

- Trhové podmienky: Najvýnosnejšie fondy často ťažia z priaznivých trhových podmienok, ako je ekonomický rast alebo rast špecifických sektorov.

- Manažér fondu: Aktívne riadené fondy môžu dosahovať vysoké výnosy vďaka skúsenostiam a stratégiám manažéra fondu, ktorý sa snaží maximalizovať zisk.

- Dlhodobá investícia: Fondy zamerané na rast môžu vykazovať volatilitu na krátkodobom horizonte, avšak pri dlhodobom investovaní môžu dosiahnuť významné výnosy.

Najvýnosnejšie fondy sú teda zvyčajne akciové a sektorové fondy, fondy rozvíjajúcich sa trhov alebo alternatívnych investícií, no vždy je dôležité zohľadniť aj mieru rizika a investičný horizont.

Výkonnosť fondov – ktoré faktory ich najviac ovplyvňujú?

Výkonnosť fondov závisí od viacerých faktorov, ktoré môžu ovplyvniť ich schopnosť generovať výnosy pre investorov. Tieto faktory je možné rozdeliť do niekoľkých hlavných kategórií:

1. Trhové faktory

- Ekonomická situácia: Rast alebo pokles hospodárstva, inflácia a úrokové sadzby môžu mať významný vplyv na výkonnosť fondov. Napríklad, v obdobiach hospodárskeho rastu môžu akciové fondy zaznamenať vyššie výnosy.

- Trhová volatilita: Zvýšená volatilita na trhoch môže ovplyvniť ceny aktív a tým aj výkonnosť fondov. Fondy investujúce do rizikovejších aktív môžu byť citlivejšie na trhové výkyvy.

2. Investičná stratégia

- Typ fondu: Rôzne typy fondov (napr. akciové, dlhopisové, zmiešané) majú odlišné rizikové profily a výnosový potenciál. Fondy s vyšším rizikom, ako akciové fondy, môžu dosiahnuť vyššie výnosy, no sú aj viac vystavené stratám.

- Aktívne vs. pasívne riadenie: Aktívne riadené fondy sa snažia prekonať trh pomocou selektívneho výberu investícií, zatiaľ čo pasívne fondy sledujú indexy. Úspešnosť manažéra fondu môže mať významný dopad na výkonnosť.

3. Faktory spojené s portfóliom

- Diverzifikácia: Diverzifikácia portfólia (rozloženie investícií medzi rôzne aktíva, sektory a geografické oblasti) môže znížiť riziko a stabilizovať výkonnosť fondu.

- Alokácia aktív: Stratégia alokácie aktív (napr. podiel akcií a dlhopisov) môže ovplyvniť výkonnosť fondu v závislosti od trhových podmienok.

4. Náklady a poplatky

- Poplatky za správu: Vysoké poplatky za správu a iné náklady môžu znižovať čisté výnosy fondu. Fondy s nižšími nákladmi môžu dosahovať lepšie výsledky pre investorov.

- Transakčné náklady: Časté obchodovanie v rámci fondu môžu viesť k vyšším transakčným nákladom, čo môže negatívne ovplyvniť výkonnosť.

5. Regulačné a legislatívne faktory

- Zmeny v legislatíve: Regulačné zmeny alebo politické udalosti môžu mať vplyv na výkonnosť fondov, najmä ak sa týkajú špecifických odvetví alebo trhov.

6. Psychologické faktory

- Investičná psychológia: Emocionálne faktory, ako sú strach a chamtivosť, môžu ovplyvniť rozhodovanie investorov a následne aj výkonnosť fondov.

Výkonnosť fondov je komplexným javom, ktorý ovplyvňuje množstvo faktorov. Investorom sa odporúča sledovať a analyzovať tieto faktory, aby mohli lepšie porozumieť rizikám a príležitostiam spojeným s investovaním do fondov. Dlhodobé investičné stratégie a správna alokácia aktív sú kľúčové pre dosiahnutie stabilných a pozitívnych výnosov.

Investovanie do fondov – prečo si vybrať TAM fondy?

Investovanie do fondov Tatra Asset Management (TAM) môže byť atraktívnou voľbou pre rôznych investorov. Tu sú niektoré dôvody, prečo by sa malo zvážiť investovanie do TAM fondov:

1. Diverzifikácia investícií

TAM fondy ponúkajú široké spektrum investičných možností, čím umožňujú investorom diverzifikovať svoje portfólio. Diverzifikácia pomáha znižovať riziko tým, že investície sú rozložené medzi rôzne aktíva, sektory a geografické oblasti.

2. Profesionálne riadenie

Fondy Tatra Asset Management sú spravované skúsenými odborníkmi, ktorí majú prehľad o trhoch a investičných stratégiách. Profesionálne riadenie zvyšuje šancu na dosiahnutie nadpriemerných výnosov a optimalizáciu investičných rozhodnutí.

3. Transparentnosť a pravidelná komunikácia

Tatra Asset Management sa zameriava na transparentnosť a pravidelne informuje investorov o výkonnosti fondov, trhových podmienkach a investičných stratégiách. To zvyšuje dôveru investorov a umožňuje im lepšie porozumieť svojim investíciám.

4. Dostupnosť pre široké spektrum investorov

TAM fondy sú dostupné pre rôznych investorov, od začínajúcich až po skúsených, a ponúkajú rôzne minimálne investičné sumy. To zaručuje prístupnosť investícií aj pre tých, ktorí nemajú veľký kapitál.

5. Podpora udržateľnosti

Niektoré TAM fondy sa zameriavajú na spoločensky zodpovedné investovanie (SRI) a investujú do projektov, ktoré majú pozitívny dopad na životné prostredie a spoločnosť. Týmto spôsobom môžu investori prispieť k udržateľnému rozvoju.

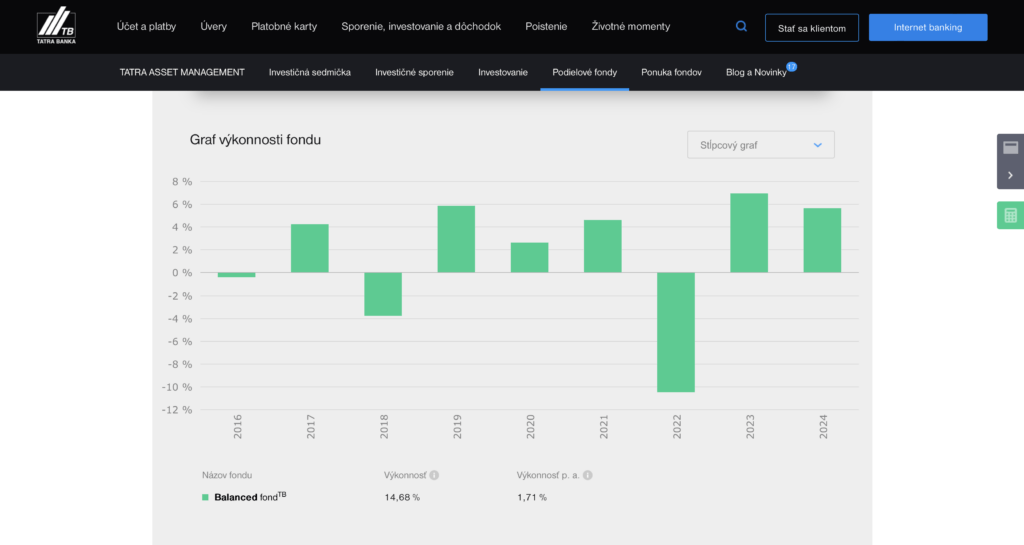

6. Historická výkonnosť

TAM fondy často dosahujú konkurencieschopné výnosy v porovnaní s inými fondmi na trhu. Historická výkonnosť môže byť dôležitým faktorom pri rozhodovaní o investícii, aj keď nezaručuje budúce výsledky.

7. Flexibilita investovania

TAM fondy ponúkajú rôzne typy investičných produktov, čo umožňuje investorom flexibilitu pri prispôsobovaní svojho portfólia podľa zmien na trhu alebo osobných preferencií.

Investičné a akciové fondy – aký je medzi nimi rozdiel?

Investičné fondy a akciové fondy sú dve kategórie, ktoré majú odlišné charakteristiky, riziká a výnosový potenciál.

1. Investičné fondy (podielové fondy)

Investičné fondy sú široká kategória, ktorá zahŕňa rôzne typy fondov, ako napríklad dlhopisové, zmiešané, akciové, peňažné a ďalšie. Cieľom investičného fondu je umožniť investorom kolektívne investovať do rôznych aktív (akcie, dlhopisy, nehnuteľnosti a iné), čím sa znižuje riziko prostredníctvom diverzifikácie.

Typy investičných fondov:

- Peňažné fondy: Investujú do nástrojov peňažného trhu s krátkodobou splatnosťou a nízkym rizikom.

- Dlhopisové fondy: Zameriavajú sa na investície do dlhopisov, čo ponúka stabilné, no nižšie výnosy.

- Zmiešané fondy: Kombinujú akcie a dlhopisy, čím vyvažujú riziko a výnosy.

- Akciové fondy: Investujú primárne do akcií, avšak patria pod širšiu kategóriu investičných fondov.

2. Akciové fondy

Akciové fondy sú špecifickým typom investičných fondov, ktoré investujú prevažne do akcií firiem na burze. Ich cieľom je dosiahnuť vysoké zhodnotenie investícií prostredníctvom rastu cien akcií. Tieto fondy sú vhodné pre investorov, ktorí hľadajú vyšší výnos, no sú pripravení prijať vyššie riziko a kolísanie hodnoty investícií.

Hlavné črty akciových fondov:

- Vyšší výnosový potenciál: Akciové fondy majú možnosť dosiahnuť vysoké výnosy, pretože akcie majú historicky vyšší rastový potenciál ako dlhopisy.

- Vyššie riziko: Akcie sú volatilnejšie než dlhopisy, čo znamená, že cena môže výrazne kolísať.

- Dlhodobý investičný horizont: Akciové fondy sú vhodnejšie pre investorov s dlhším investičným horizontom (5+ rokov), aby mali čas prekonať krátkodobé výkyvy trhu.

Kľúčový rozdiel:

- Riziko a volatilita: Akciové fondy majú vyššie riziko a volatilitu ako iné investičné fondy (napr. dlhopisové alebo peňažné fondy), avšak aj vyšší potenciál výnosov.

- Investičný horizont: Akciové fondy sú zamerané na dlhodobé investície, zatiaľ čo iné typy investičných fondov (napr. peňažné alebo zmiešané fondy) môžu byť vhodné aj pre strednodobé investovanie.

Akciové fondy sú podkategóriou investičných fondov, špecializovanou na investovanie do akcií, zatiaľ čo investičné fondy zahŕňajú širšie spektrum možností investovania s rôznymi úrovňami rizika a výnosov.

Čo je to fond maximalizovaných výnosov?

Fond maximalizovaných výnosov je investičný fond, ktorý sa zameriava na dosiahnutie čo najvyššieho možného výnosu pre investorov. Tento typ fondu spravidla investuje do aktív s vysokým rastovým potenciálom, ako sú akcie, deriváty, rizikovejšie dlhopisy alebo špecifické trhy s vysokou volatilitou.

Hlavné charakteristiky fondu maximalizovaných výnosov:

- Vysoké riziko a volatilita: Tento fond obvykle investuje do aktív s vyššou mierou rizika, čo môže viesť k väčším výkyvom v hodnote investícií. Zároveň však ponúka potenciálne vysoké zhodnotenie.

- Zameranie na rast: Fondy maximalizovaných výnosov sú zamerané na kapitálový rast, pričom často investujú do akcií, technologických alebo rozvíjajúcich sa trhov, kde je potenciál vysokého výnosu.

- Dlhodobý investičný horizont: Tieto fondy sú vhodné najmä pre investorov, ktorí majú dlhodobý investičný horizont (5 až 10 rokov a viac), pretože krátkodobé výkyvy môžu byť významné, avšak dlhodobý rastový potenciál je vyšší.

- Diverzifikácia: Hoci fondy maximalizovaných výnosov môžu investovať do rizikovejších aktív, zvyčajne sa snažia o diverzifikáciu portfólia, aby rozložili riziko medzi rôzne sektory alebo regióny.

- Návratnosť investície: Výnosy týchto fondov môžu byť výrazne vyššie ako u konzervatívnejších fondov, no rovnako sa môžu objaviť obdobia s negatívnymi výnosmi, najmä pri nestabilných trhových podmienkach.

Pre koho je fond maximalizovaných výnosov vhodný?

Tento typ fondu je určený pre investorov, ktorí majú vyššiu toleranciu voči riziku a hľadajú agresívnejšiu investičnú stratégiu s cieľom maximalizovať výnosy. Je vhodný pre skúsených investorov, ktorí sú pripravení čeliť väčšej volatilite a majú jasný dlhodobý investičný plán.

V skratke, fond maximalizovaných výnosov ponúka príležitosť dosiahnuť vysoké zhodnotenie, avšak s vyšším rizikom a možnými výkyvmi v hodnote investícií.